Chán

Well-Known Member

Tiếp tục đọc báo cáo tài chính của VIC dưới góc độ cẩn trọng, lấy Bảng CĐKT làm trọng tâm, giật nảy mình khi quán sát (số liệu xem trên fireant):Vốn điều lệ của VinSpeed lên tới 6.000 tỷ đồng. Trong danh sách cổ đông, ông Phạm Nhật Vượng góp 3.060 tỷ đồng, sở hữu 51% cổ phần. Tập đoàn Vingroup góp 600 tỷ đồng, sở hữu 10% cổ phần. Công ty cổ phần Tập đoàn Đầu tư Việt Nam góp 2.100 tỷ đồng, sở hữu 35% cổ phần.

Giao dịch sẽ được thực hiện bằng phương thức chuyển quyền sở hữu qua Tổng công ty lưu ký và bù trừ chứng khoán Việt Nam (VSDC) trong thời gian từ 5/6 đến 4/7.

***

3.060 tỷ mà góp bằng 48 triệu VIC, tức định giá 63.750đ/cp. Đây cũng là cái vùng giá mà mình thoát toàn bộ VIC (giá hiện tại 98.000đ/cp)

Vingroup chỉ góp 10% (ko ghi rõ góp bằng gì, nhưng đoán chắc cũng góp bằng cổ phiếu VIC). Nếu vậy, cái chữ Đạo Lộ hay Đại Lộ, không ăn nhập gì với cái deal này.

Sau 4/7, deal hoàn tất, VIC sẽ tạo đỉnh và điều chỉnh sâu, mu rùa này đúng hay không đúng?

Note: Cái gì lỗ thì tôi làm (cá nhân và Tập đoàn đầu tư VN), cái gì lãi thì VIngroup làm. Hiện tại, đúng lời hứa!!!

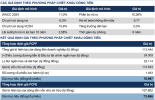

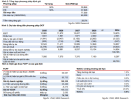

1. VIC: Tổng nợ phải trả tăng từ 286,651,052 trđ (2020), lên 682,769,422 (2024), tương ứng tăng 2.38 lần. Doanh thu tăng từ mốc 110,490,033 trđ (2020), lên tới mốc 189,068,040 trđ (2024), tương ứng tăng 1.71 lần.

2. VHM: Tổng nợ phải trả tăng từ 126,196,462 trđ (2020), lên 343,465,385 (2024), tương ứng tăng 2.72 lần. Doanh thu tăng từ mốc 71,546,737 trđ (2020), lên tới mốc 102,323,186 trđ (2024), tương ứng tăng 1.43 lần.

3. NVL: Tổng nợ phải trả tăng từ 112,604,198 trđ (2020), lên 190,486,956 (2024), tương ứng tăng 1.69 lần. Doanh thu tăng từ mốc 5,026,358 trđ (2020), lên tới mốc 9,073,375 trđ (2024), tương ứng tăng 1.8 lần.

4. KDH: Tổng nợ tăng từ 5,776,372 trđ (2020), lên 11,304,286 (2024), tương ứng tăng 1.96 lần. Doanh thu giảm từ mốc 4,532,069 trđ (2020), xuống tới mốc 3,278,584 trđ (2024), tương ứng giảm 0.76 lần.

5. DXG: Tổng nợ giảm từ 14,227,392 trđ (2020), lên 13,981,093 (2024), tương ứng giảm 0.98 lần. Doanh thu tăng từ mốc 2,890,654 trđ (2020), lên tới mốc 4,795,471 trđ (2024), tương ứng tăng 1.66 lần.

Nhận xét sơ bộ:

1. VIC, VHM cho thấy tốc độ tăng doanh thu không xứng đáng với tốc độ tăng nợ phải trả. Câu hỏi: Tốc độ tăng doanh thu quá thấp, hay Tốc độ tăng nợ phải trả quá cao? Có vẻ sử dụng nguồn lực không hiệu quả, cần soi chiếu?

2. NVL, doanh thu tạo ra không tương xứng với tổng nợ phải trả. Câu hỏi: Nợ to thế mà tạo ra doanh thu bé thế? Hàng tồn kho thì mỗi ngày mỗi to? Chỗ này cần soi chiếu?

3. KDH, nợ cũng tăng nhanh như các anh trên, nhưng doanh thu lại giảm? Sao lại khác biệt, cần soi chiếu?

4. DXG, nợ không tăng như các anh trên, nhưng doanh thu lại tăng nhưng các anh trên? Sao lại dị biệt đến vậy, có phải là kỳ kích không? Cần soi chiếu.

Note:

Thức đêm, chờ mở cửa cho ku tí đi chơi Vinpearl Phú Quốc. Hỏi tình hình khách du lịch ở đó thế nào? Có như đợt đi chơi Vinpearl Nha Trang không?

Soi 6 tự của anh Vova, tới đại vận Bính Dần, có thể lặp lại cảnh tượng 2022 lắm nha? (2029 - 2038, nặng nhất đoạn 2033-2038 là địa chi Dần ứng hợp).

Ảnh chống trôi

Last edited: