TuanMinh

Well-Known Member

a muốn em trả lời ko =))))))))Ko ai chơi MSH của anh Sụt à?

a muốn em trả lời ko =))))))))Ko ai chơi MSH của anh Sụt à?

Trả lời đi sp, Di Lặc Mó sợ nhảy tàu trước ko chừng... Với cả xem q3, đơn hàng MSH ổn áp ko sp? Thấy TCM nó báo ok á!a muốn em trả lời ko =))))))))

Tùy anh thôi, em cũng ko có MSH mà. Hỏi thôi :))))a muốn em trả lời ko =))))))))

em dca thêm đoạn tariff mà =)), xem ở đâu a cho e xin cái link với, em sợt ko ra nhỉ, thấy mỗi câu chủ tịch bảo đơn hàng đủ cho quý 3 và 4 rồi.Trả lời đi sp, Di Lặc Mó sợ nhảy tàu trước ko chừng... Với cả xem q3, đơn hàng MSH ổn áp ko sp? Thấy TCM nó báo ok á!

Đn có ngâm cứu đâu sp, soi HTG xong soi TCM, thấy dệt may 2 con này là có moat rõ hơn mấy con kia, đoạn tariff sẽ phân toác được who is who???em dca thêm đoạn tariff mà =)), xem ở đâu a cho e xin cái link với, em sợt ko ra nhỉ, thấy mỗi câu chủ tịch bảo đơn hàng đủ cho quý 3 và 4 rồi.

E toàn đi hóng mọi người phân tích đấy chứ, rồi áp vào chart trade thôi =)), chứ não e ko load đc món fa xịn như a Sutj với a Chim.Đn có ngâm cứu đâu sp, soi HTG xong soi TCM, thấy dệt may 2 con này là có moat rõ hơn mấy con kia, đoạn tariff sẽ phân toác được who is who???

MSH mà full hàng q3, q4, thì con HTG lại siêu ngon...vì ngành này nó bước chung nhịp thì phải (xét tương quan doanh thu). HTG lại full công suất Triệu Phong 3, tức là tăng thêm 10% sản lượng, dthu tăng bù lại cầu giảm vì thuế (nếu có, chắc cũng giảm ít thôi, vì biên lng của HTG thấp hơn MSH).

Các sp phân toác thì hay hơn, chuyên nghiệp hơn, chứ như đn, mới học, đâu biết nhìn chỗ nào cho đúng?

FA thì anh Chim ko thuần thục bằng Thầy Sụt được, đn thấy thế. Vì Thầy Sụt giảng bài nhanh như anh CC vậy, ko kịp hiểu, mãi một thời gian sau, suy ngẫm mãi mới hiểu Thầy Sụt đang giảng cái gì?E toàn đi hóng mọi người phân tích đấy chứ, rồi áp vào chart trade thôi =)), chứ não e ko load đc món fa xịn như a Sutj với a Chim.

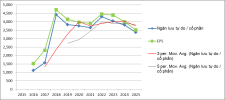

ACB: Dự báo cả năm 2025, dựa trên nền tảng 4q gần nhất (đã có số liệu q2/25)MBB: Dự báo cả năm 2025, dựa trên nền tảng 4q gần nhất (đã có số liệu q2/25)

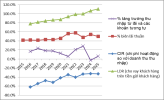

Các điểm chính yếu cần dự báo:

1. Tăng trưởng thu nhập từ lãi và các khoản tương tự sẽ tăng trưởng trở lại trên 11%. Tuy nhiên LDR lại cao hơn 100%, cho thấy gia tăng cho vay khách hàng cao hơn hút tiền tiết kiệm.

2. NIM giảm, chi phí dự phòng rủi ro tín dụng / cho vay khách hàng tăng lên, rời xa mốc 1% như đã từng nghi ngờ khi phân tích các mã cùng ngành ở giai đoạn 2024.

3. ROE bình quân, giảm năm thứ 3 liên tiếp, do tăng vốn nhanh nên lnst tăng theo ko kịp (dẫu cũng có tăng so với 2024).

4. Cả FCF và EPS đều đi ngang ở mốc 3k8-4k, Lấy mốc PCF là 8, giá phù hợp đâu đó 4k x 8 lần = 32k đ/cp vào cuối 2025 (ko bao gồm chia tách, cổ tức...).

View attachment 9726View attachment 9727View attachment 9728View attachment 9729

Mới thiền đi bộ, giờ về nhà, mở máy input data để dự báo Bank thôi Thầy, đã đọc j đâu? Mà sợ lắm, ko dám đọc ấy chứ? Đáy hay đỉnh, coi như giấc Mộng đi...cho nhẹ lòng. :(((

BID: Dự báo cả năm 2025, dựa trên nền tảng 4q gần nhất (đã có số liệu q2/25)ACB: Dự báo cả năm 2025, dựa trên nền tảng 4q gần nhất (đã có số liệu q2/25)

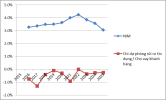

Các điểm chính yếu cần dự báo:

1. Tăng trưởng thu nhập từ lãi và các khoản tương tự sẽ tăng trưởng trở lại trên 7%. Tuy nhiên LDR lại cao hơn 100%, cho thấy gia tăng cho vay khách hàng cao hơn hút tiền tiết kiệm.

2. NIM giảm, chi phí dự phòng rủi ro tín dụng / cho vay khách hàng đi ngang, tiếp tục duy trì thái độ quản trị rủi ro nghiêm túc như giai đoạn 2024.

3. ROE bình quân, giảm năm thứ 3 liên tiếp, do tăng vốn nhanh và lnst không tăng nhiều so với 2024.

4. Cả FCF và EPS đều đi cắm đầu về mốc 3k3-3k5. Lấy mốc PCF là 8, giá phù hợp đâu đó 3k3 x 8 lần = 26.4k đ/cp vào cuối 2025 (ko bao gồm chia tách, cổ tức...).

View attachment 9737View attachment 9738View attachment 9739View attachment 9740

Note: Có Biased quá không, nếu dùng 2 mã MBB, ACB để thấy được BID đã dẫn lối tiên phong về việc thu hẹp NIM. Là một DN với dòng tiền tốt, tài sản tốt, bạn sẽ đi vay nơi lãi suất thấp nhất hay nơi cung cấp dịch vụ tuyệt vời nhất? Chưa làm chủ DN to, nên chưa có câu trả lời...

Cứ mỗi lần suy nghĩ về việc mua giá rẻ cho an toàn, thì hình ảnh cụ Icahn bán hớ Netflix, cụ Buffett bán hớ Apple, cụ M.Son bán hớ NVDA,...vì ko chơi món PEg.BID: Dự báo cả năm 2025, dựa trên nền tảng 4q gần nhất (đã có số liệu q2/25)

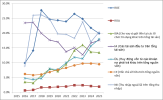

Các điểm chính yếu cần dự báo:

1. Tăng trưởng thu nhập từ lãi và các khoản tương tự sẽ tăng trưởng trở lại trên 4%. LDR đi ngang tiếp.

2. NIM giảm về mốc 2%, chi phí dự phòng rủi ro tín dụng / cho vay khách hàng đi ngang, quanh mốc 1.1%.

3. ROE bình quân cắm đầu giảm, sau 2 năm đi ngang, do tăng vốn nhanh và lnst giảm ít so với 2024.

4. Cả FCF và EPS đều đi cắm đầu về mốc 2k8-2k9. Lấy mốc PCF là 8, giá phù hợp đâu đó 2k9 x 8 lần = 23.2k đ/cp vào cuối 2025 (ko bao gồm chia tách, cổ tức...).

=> Thế là toi rồi, nếu 2 quý cuối năm mà ổng cứ cook book, dìm NIM giật khách như thế này...dễ là mình đu đọt lắm. Chờ bctc q3 kiểm chứng?

Note: Cho vay KH đạt mức 2,14 triệu tỷ vnd, chỉ cần NIM tăng thêm 0.5% thôi, là LN dôi dư ra 10,5k tỷ. Tức là 40% LN của năm 2024 đó... Chưa kể là khoản nợ xấu giảm lại, bán tài sản giá tốt khi thị trường bds có thanh khoản, thu lãi quá hạn cao vót... hope là mình soi đúng???

Hào quang chánh định của chim Zút ở chỗ này chăng??? Mắt người thường ko thể nhìn thấy chăng???

View attachment 9744View attachment 9745View attachment 9746View attachment 9747

Lỡ sai thì cắt chỗ mô anh ơi =)))).BID: Dự báo cả năm 2025, dựa trên nền tảng 4q gần nhất (đã có số liệu q2/25)

Các điểm chính yếu cần dự báo:

1. Tăng trưởng thu nhập từ lãi và các khoản tương tự sẽ tăng trưởng trở lại trên 4%. LDR đi ngang tiếp.

2. NIM giảm về mốc 2%, chi phí dự phòng rủi ro tín dụng / cho vay khách hàng đi ngang, quanh mốc 1.1%.

3. ROE bình quân cắm đầu giảm, sau 2 năm đi ngang, do tăng vốn nhanh và lnst giảm ít so với 2024.

4. Cả FCF và EPS đều đi cắm đầu về mốc 2k8-2k9. Lấy mốc PCF là 8, giá phù hợp đâu đó 2k9 x 8 lần = 23.2k đ/cp vào cuối 2025 (ko bao gồm chia tách, cổ tức...).

=> Thế là toi rồi, nếu 2 quý cuối năm mà ổng cứ cook book, dìm NIM giật khách như thế này...dễ là mình đu đọt lắm. Chờ bctc q3 kiểm chứng?

Note: Cho vay KH đạt mức 2,14 triệu tỷ vnd, chỉ cần NIM tăng thêm 0.5% thôi, là LN dôi dư ra 10,5k tỷ. Tức là 40% LN của năm 2024 đó... Chưa kể là khoản nợ xấu giảm lại, bán tài sản giá tốt khi thị trường bds có thanh khoản, thu lãi quá hạn cao vót... hope là mình soi đúng???

Hào quang chánh định của chim Zút ở chỗ này chăng??? Mắt người thường ko thể nhìn thấy chăng???

View attachment 9744View attachment 9745View attachment 9746View attachment 9747

CTG: Dự báo cả năm 2025, dựa trên nền tảng 4q gần nhất (đã có số liệu q2/25)BID: Dự báo cả năm 2025, dựa trên nền tảng 4q gần nhất (đã có số liệu q2/25)

Các điểm chính yếu cần dự báo:

1. Tăng trưởng thu nhập từ lãi và các khoản tương tự sẽ tăng trưởng trở lại trên 4%. LDR đi ngang tiếp.

2. NIM giảm về mốc 2%, chi phí dự phòng rủi ro tín dụng / cho vay khách hàng đi ngang, quanh mốc 1.1%.

3. ROE bình quân cắm đầu giảm, sau 2 năm đi ngang, do tăng vốn nhanh và lnst giảm ít so với 2024.

4. Cả FCF và EPS đều đi cắm đầu về mốc 2k8-2k9. Lấy mốc PCF là 8, giá phù hợp đâu đó 2k9 x 8 lần = 23.2k đ/cp vào cuối 2025 (ko bao gồm chia tách, cổ tức...).

=> Thế là toi rồi, nếu 2 quý cuối năm mà ổng cứ cook book, dìm NIM giật khách như thế này...dễ là mình đu đọt lắm. Chờ bctc q3 kiểm chứng?

Note: Cho vay KH đạt mức 2,14 triệu tỷ vnd, chỉ cần NIM tăng thêm 0.5% thôi, là LN dôi dư ra 10,5k tỷ. Tức là 40% LN của năm 2024 đó... Chưa kể là khoản nợ xấu giảm lại, bán tài sản giá tốt khi thị trường bds có thanh khoản, thu lãi quá hạn cao vót... hope là mình soi đúng???

Hào quang chánh định của chim Zút ở chỗ này chăng??? Mắt người thường ko thể nhìn thấy chăng???

View attachment 9744View attachment 9745View attachment 9746View attachment 9747

Dưới 37.3 là cút, BOT said. :(((Lỡ sai thì cắt chỗ mô anh ơi =)))).

SBV vừa nới tăng trưởng tín dụng thêm nữa trong 6th cuối năm để đẩy tăng trưởng GDP lên cao, các bank sẽ chạy đua tín dụng, nhưng lại nhận thấy thêm chỗ HDB, lại là HDB, tăng trưởng tín dụng đã cao rồi nhưng chị Thảo lại vừa phát hành thêm trái phiếu không chuyển đổi 5k tỷ nữa????BID: Dự báo cả năm 2025, dựa trên nền tảng 4q gần nhất (đã có số liệu q2/25)

Các điểm chính yếu cần dự báo:

1. Tăng trưởng thu nhập từ lãi và các khoản tương tự sẽ tăng trưởng trở lại trên 4%. LDR đi ngang tiếp.

2. NIM giảm về mốc 2%, chi phí dự phòng rủi ro tín dụng / cho vay khách hàng đi ngang, quanh mốc 1.1%.

3. ROE bình quân cắm đầu giảm, sau 2 năm đi ngang, do tăng vốn nhanh và lnst giảm ít so với 2024.

4. Cả FCF và EPS đều đi cắm đầu về mốc 2k8-2k9. Lấy mốc PCF là 8, giá phù hợp đâu đó 2k9 x 8 lần = 23.2k đ/cp vào cuối 2025 (ko bao gồm chia tách, cổ tức...).

=> Thế là toi rồi, nếu 2 quý cuối năm mà ổng cứ cook book, dìm NIM giật khách như thế này...dễ là mình đu đọt lắm. Chờ bctc q3 kiểm chứng?

Note: Cho vay KH đạt mức 2,14 triệu tỷ vnd, chỉ cần NIM tăng thêm 0.5% thôi, là LN dôi dư ra 10,5k tỷ. Tức là 40% LN của năm 2024 đó... Chưa kể là khoản nợ xấu giảm lại, bán tài sản giá tốt khi thị trường bds có thanh khoản, thu lãi quá hạn cao vót... hope là mình soi đúng???

Hào quang chánh định của chim Zút ở chỗ này chăng??? Mắt người thường ko thể nhìn thấy chăng???

View attachment 9744View attachment 9745View attachment 9746View attachment 9747

Là một tin tốt, cứ tốt thì Tây táng. Táng xong Tây kéo? Tarzan phải không?SBV vừa nới tăng trưởng tín dụng thêm nữa trong 6th cuối năm để đẩy tăng trưởng GDP lên cao, các bank sẽ chạy đua tín dụng, nhưng lại nhận thấy thêm chỗ HDB, lại là HDB, tăng trưởng tín dụng đã cao rồi nhưng chị Thảo lại vừa phát hành thêm trái phiếu không chuyển đổi 5k tỷ nữa????

Lãi suất = tiền gửi tiết kiệm + 1,9%

Trò buôn tiền này càng ngày càng hay

Anh nói đúng rồi nhưng NIM giảm cũng chưa hẳn đã xấu nè bởi quy mô lúc này sẽ dẫn dắt lợi nhuận thay vì NIMLà một tin tốt, cứ tốt thì Tây táng. Táng xong Tây kéo? Tarzan phải không?

Nếu giả sử bỏ qua Tarzan, mình chỉ nhìn ở góc độ FA, mình thấy vầy: Tín dụng tăng có thể tốt cũng có thể chưa tốt. Tốt vì cho vay kh tăng, nhưng TTg lại bảo đè lãi vay xuống nữa, lại còn thòng thêm câu An Toàn Vốn, dẫn vốn đúng kênh CP đang cần... Chưa tốt, lạm phát sẽ tăng, như vậy, lãi tiết kiệm làm sao mà giảm?

=> Có phải vậy, nên chart của 4 Bank dự báo, có LDR tăng cao, NIM vẫn cắm??? Hay giải thích thế nào?

=> Bank nào là bank an toàn vốn, dẫn dòng tiền đúng kênh. Kênh nào là kênh CP đang cần ưu tiên?...

Nhờ Thầy Sụt, giảng hộ được ko, giảng từ từ thôi, nhanh quá sợ mình ko theo kịp! Cảm ơn Thầy đưa tin.